|

由中国物流与采购联合会调查、发布的2019年1月份中国大宗商品指数(CBMI)为101.2%,较上月回升2.3个百分点,结束了之前连续两个月下跌的走势。各分项指数中,供应指数、销售指数和库存指数均止跌回升。数据显示,本月国内大宗商品市场供需联动上升,特别是备货需求增加明显,市场显露回暖迹象。进入2月份,全国将沐浴在浓厚的春节气氛之中,终端需求基本停滞,市场基本进入休眠状态,下行压力较大。

一、商品供应增速加快

2019年1月份,大宗商品供应指数结束之前的两连跌,反弹至101.2%,显示商品生产利润尚可,企业生产热情仍较为高涨,加之春节临近以及对后市预期良好,企业赶工生产,商品产量整体偏高,供应增速有所加快。各主要商品中,除原煤和汽车供应有所减少外,其余品种均呈现增长态势。本月钢铁和成品油供应量止跌回升,有色金属供应增速加快,铁矿石和化工供应增速有所减缓,原煤和汽车供应量较上月出现不同程度的减少。

1、钢铁供应小幅回升

2019年1月份,钢铁供应指数为100.2%,较上月回升2.3个百分点,指数止跌反弹,显示随着当前国内钢铁产量有所增加,市场供应有所回升。1月份,钢铁行业PMI生产指数为46.8%,环比回升2.2个百分点。据中钢协数据,2019年1月上旬全国重点钢铁企业粗钢日均产量184.44万吨,较上一旬增长6.29万吨,增幅为3.53%。从市场情况来看,当前全国钢厂排产量仍处高位,主要受到北方供暖需求增加,南方部分钢厂结束常规安全检修,下游成品材企稳见涨,钢企盈利上升等因素影响,导致全国高炉开工率出现止降趋升。春节期间,钢厂仍将维持正常生产,由此预计后期钢市供应量仍将小幅增加。

2、铁矿石供应增速继续减缓

2019年1月份,铁矿石供应指数为100.8%,较上月回落0.6个百分点,指数三连跌,显示国内铁矿石供应增速持续减缓。据国家统计局数据,12月我国铁矿石原矿产量6842.20万吨,环比前一个月降幅0.68%。而进入2019年1月份,力拓港口发生火灾等事件影响发货,海外矿山整体发货量减少。1月25日,全球最大的铁矿石巨头巴西淡水河谷发生溃坝事故。淡水河谷首席执行官Fabio

Schvartsman在日前举行的新闻发布会上表示,将在三年内停止使用全部所谓的上游法尾矿坝。他引用呈交给巴西能源部和环境部的计划称,这一过程估计导致每年减产4000万吨。减产影响的严重程度,将取决于淡水河谷的能力,以及其他生产商弥补损失的产量。如果供应量急剧减少,将使得全球铁矿石海运市场收紧。每年的第一季度本身就是淡水河谷铁矿石发货淡季,此次矿难发生后,会进一步影响淡水河谷铁矿石的发货情况。预计后期国内铁矿石供应量或将进一步减少。

3、原煤供应有所减少

2019年1月份,原煤供应量较上月减少1.7%,显示受环保及年关临近影响,产地煤矿陆续进入春节假期,煤炭生产量开始下降,供应有所减少。据国家统计局数据显示,2018年12月份国内煤炭产量为32038.3万吨,较11月份增加1.6%。虽产量有所回升,但进口量大幅下降,因此国内煤炭供应量整体呈现下降趋势。据海关数据显示,2018年12月份,我国进口煤炭1023万吨,同比减少1251万吨,下降55.01%;环比减少892.3万吨,下降46.59%。目前来看,全国煤炭市场呈现供需两弱局面。不过受安全检查影响,节后复产或比较缓慢。陕西省人民政府日前发布的《关于立即开展安全大整治工作的通知》称,到2019年6月底之前,陕西省均处于安全大整治期间,将分为三个阶段:集中整治问题阶段,全面排查整治阶段,巩固整治成果阶段。要“停产停工一批、淘汰取缔一批”问题煤矿与落后产能。而山西、河北、安徽等省也均发布通知要求,要认真贯彻落实国务院全国安全生产电视电话会议精神,要求各单位、各部门要加大执法检查力度,严厉打击各类违法违规行为。对六类高风险煤矿的安全“体检”工作决不能“走过场”、“宽松软”,要确保取得成效。此外,为加强和规范煤矿复工复产验收工作,1月11日,国家煤监局印发《煤矿复工复产验收管理办法》,将对复工复产煤矿实施分级验收。这是我国针对煤矿复工复产验收管理出台的首个规范性文件。综合来看,在安全检查趋紧以及年后“两会”的影响下,预计节后煤矿复产或将较为缓慢,国内煤炭供应仍将呈现整体下降的趋势。

4、成品油供应量回升

2019年1月份,成品油供应指数止跌反弹,当月成品油供应量较上月增加3.3%。2018年12月份,国内主营检修炼厂较少,开工率维持较高水平,且2019年第一批成品油出口配额下发,提振主营生产积极性,因此12月份国内原油加工量上涨。据国家统计局数据显示,2018年12月份国内原油加工量为5116.9万吨,环比上升1.4%。从汽、柴油供应来看,2018年12月份,由于炼厂下调汽油产出率,使得汽油产量环比小幅减少,当月国内汽油产量为1188.9万吨,环比减少1.0%,同比增加6.7%;国内柴油产量为1472.0万吨,环比增加0.3%。2月份,国内主营炼厂并无开工检修计划,不过市场沉浸在春节假日气氛中,主营单位炼厂开工负荷或微幅下降,预计成品油产量环比1月份或小幅减少,市场供应或将有所减少。

二、市场需求有所回暖

2019年1月份,大宗商品销售量指数继续回升,至101.3%,为近三个月以来的高点,显示随着国内宏观经济向好以及节前补库需求增加,当前国内大宗商品市场需求环境持续改善,生产企业和商贸流通企业订单组织良好,接单量持续增加。各主要商品中,钢铁、铁矿石和成品油销售量止跌反弹,有色金属和汽车销售量增速加快,原煤和化工销售量较上月有所减少。2018年1-12月,全国房地产开发投资120264亿元,比上年增长9.5%,增速比1-11月份回落0.2%,比上年同期提高2.5%。今年以来,基建项目密集批复、开工,各地重大项目投资计划纷纷上马,基建补短板步入快车道。1月9日,国务院常务会议指出,提前下达的1.39万亿地方债要尽快启动发行,在具备施工条件的地方抓紧开工一批交通、水利、生态环保等重大项目,基建投资增长将成为拉动投资的关键力量。2月初将迎来农历新年,除重要的市政工程外,终端需求接近停滞状态。

1、钢铁需求有所回暖

2019年1月份,钢铁销售量较上月增加2.4%,时隔两个月后再现上升态势,钢铁需求有所回暖。从市场情况来看,由于今年冬季有暖冬迹象,所以整体工地需求并没有出现断崖式下滑,况且春节时间较早,部分终端赶工迹象也比较明显,因此导致了本月整体钢市需求回升。此外,新年资金面的由紧转松以及中美贸易摩擦进入缓和期等因素影响,市场的整体预期也由悲观转为观望甚至偏乐观。从监测的沪市终端线螺采购数据来看,1月份沪市线螺终端日均采购量上升12.01%,较上月逆势回升。1月份,钢铁行业PMI新订单指数为53.4%,环比上升13.9百分点,新出口订单指数为44.1%,环比上升8.3个百分点,两个指数均有较大幅度回升。1月份以来,多省市基础领域建设项目获批,但项目基本要年后开工,基建领域需求暂时未有大幅提高。2月份,全国处于浓浓的新年气氛当中,国内钢材终端需求将基本停滞。

2、铁矿石需求略有回升

2019年1月份,铁矿石销售量较上月增加0.7%,时隔两个月后再度呈现增长态势,显示市场需求有所回升。本月华北地区重污染预警天气增多,部分矿山及钢厂生产受到限制,钢厂采购需求表现一般,市场处于供需均弱态势。不过,由于钢厂节前赶工生产并对后市预期良好,部分钢厂生产及备料的积极性均有所提升,故本月铁矿石销售有所回升。数据显示,2019年1月份,钢铁行业PMI生产指数为46.8%,环比回升2.2个百分点;原材料采购量指数为52.6%,环比上升5.5个百分点,重回扩张区间。

3、煤炭销售量开始减少

2019年1月份,煤炭销售指数为97.8%,较上月回落5.6个百分点,指数两连升后,本月出现明显下滑,显示随着春节来临,国内煤炭需求减弱,销售量开始减少。近期,随着春节效应进一步强化,沿海六大集团主要电厂耗煤量延续下行走势,目前已跌至53万吨左右的水平。临近年关,下游多数企业已进入停产停工状态,电煤消耗有限,节前增量采购需求不大,市场整体交投气氛较为冷淡,随着中小企业和贸易商对市场参与度的大幅走低,预计未来一段时间沿海煤市将延续供需双弱态势。

4、成品油销售量止跌回升

2019年1月份,成品油销售指数止跌反弹至101.2%,升至近三个月以来的最高。1月份,由于前有元旦假期,后又临近农历春节。出游以及回家探亲使得汽油终端需求得到支撑。批发环节一度因市场看涨汽油价格以及业者节前备货好转。2018年12月份,国内汽油表观消费量为1069.84万吨,同比去年增加78.8万吨,涨幅为8.0%。柴油方面,市场需求疲软,户外基建工程开工率下降至低位,虽然有上调提振市场气氛,但多数业者或维持低库存运作。2018年12月份,国内柴油表观消费量为1325万吨,同比去年同期减少69.16万吨,降幅5%。2月份,由于农历春节期间,汽油终端需求受支撑,但是批发环节处于基本停滞状态。中间商也不会在农历初七假期结束后立即返市,预计汽油市场购销将继续受抑。柴油市场方面,多地基建工程及厂矿基本停工,柴油终端需求持续疲弱,对于节后备货多数业者亦已经结束。节后,油市需求恢复势必缓慢,恐难有业者积极补货。综合来看,2月份国内成品油市场销售量将会有所减少。

5、有色金属销售继续回升

2019年1月份,国内有色金属销售指数继续回升,当月较上月回升2.1个百分点,至103.7%,为近四个月以来的最高,显示当前有色金属备货需求良好,市场销售情况持续好转。从终端市场来看,2018年12月份,与上月相比,汽车产量略降,销量小幅增长,当月汽车生产248.22万辆,环比下降0.65%,同比下降18.39%;销售266.15万辆,环比增长4.46%,同比下降13.03%;房地产方面,2018年1-12月,全国房地产开发投资120264亿元,比上年增长9.5%,增速比1-11月份回落0.2%,比上年同期提高2.5%。2019年以来,基建项目密集批复、开工,各地重大项目投资计划纷纷上马,基建补短板步入快车道。家电方面,12月份,国内空调产量为1832.0万台,环比大幅增长20.54%;洗衣机产量为696.3万台,环比增长9.55%;冰柜产量162.2万台,环比增长7.63%。不过,2月份将迎来农历新年,市场终端需求接近停滞状态,预计有色金属销售将会遇冷。

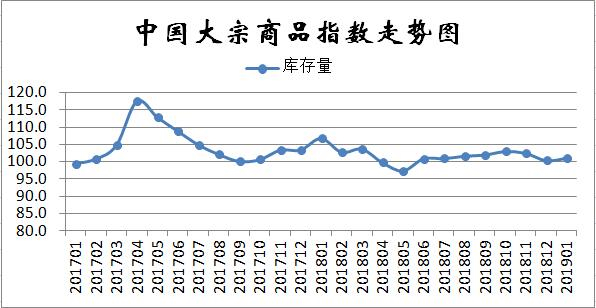

三、库存增速有所加快

2019年1月份,大宗商品库存指数为101.0%,较上月回升0.6个百分点,显示当前国内大宗商品市场整体供应压力偏大,市场去库存的难度较高。各主要商品中,钢铁和原煤库存量止跌回升,有色金属和化工库存量增速较上月有所加快,铁矿石和成品油库存量增速较上月有所减缓。

1、钢铁库存略有回升

2019年1月份,钢铁库存指数止跌反弹,当月钢铁库存量较上月回升0.3%。据西本新干线监测库存数据显示,截至1月25日,国内主要钢材品种库存总量为1004.57万吨,较去年12月末增加69.47万吨,涨幅7.43%,较去年同期增加33.62万吨,增幅3.46%。其中螺纹、线材、热轧、冷轧、中板库存分别为449.07万吨、155.48万吨、192.98万吨、109.55万吨和97.49万吨,较12月末分别增加39.99%、增加54.14%、增加7.88%、增加3.60%和增加3.46%。本月国内五大钢材品种中建筑钢材累库增速大幅增加,冷轧板卷和中厚板库存缓慢累积。从钢厂库存来看,据中钢协数据显示,截止2019年1月中旬末,重点钢铁企业钢材库存量为1199.91万吨,旬环比增加73.11万吨,增加幅度为6.49%。较去年同期重点企业钢材库存增加28.84万吨,增幅为2.46%。综合来看,本月市场库存和钢厂库存合计较去年同期增加约63万吨,而上月为减少19万吨,整体库存压力开始加大。

2、汽车库存有所下降

2019年1月份,汽车库存指数两连跌至98.1%,较上月回落4.8个百分点,跌至近六个月以来的最低,显示当前国内汽车库存有所下降。从当前市场情况来看,2018年12月份,国内汽车产量略降,令国内市场汽车供应量略有减少。而进入2019年1月份以来,国内汽车销售回暖,一方面由于消费者年底习惯性购车拉动;另一方面海南、深圳、成都多地“国六”排放标准实施政策的调整,缓解了消费者持币观望的情绪,释放了部分销量。供应下降,而销售回暖,令国内汽车库存有所下降。

综合来看,2018年1月份,由于节前备货需求增加,当前国内大宗商品市场运行开始显露回暖迹象,供需两侧联动上升。但进入2月份,受春节因素的影响,国内大宗商品市场预计全月都将弥漫在节日的气氛中,终端需求基本停滞,但生产还将平稳进行,商品库存或将进一步增加,供应压力加大将对后期国内大宗商品市场的走势形成明显的压制,加之全球经济增速放缓,预计2月份市场下行压力较大。不过,当前国内宏观经济开始显现企稳迹象,制造业PMI显示供需增速相对稳定,产成品库存继续减少,价格下降势头趋缓。另外,新基建项目预期也将拉动市场需求,国内大宗商品市场底部支撑强烈,随着春节假期的结束,后期大宗商品市场在政策利好、资金面趋松和需求扩张的共同作用下,将会逐渐趋于活跃。

1、全球经济增速放缓

2018年全球经济一改2017年的全球同步性复苏势头,其他发达经济体与新兴经济体均有所走弱,美国受减税落地及财政支出扩大的影响,经济继续表现强势。展望2019年,美联储加息步伐有望放缓,无疑将弱化美国经济的扩张前景。欧元区PMI指数创出数年新低,政治风险抬升,整体经济疲软,前景黯淡。我国各项经济数据转弱,面临较大的下行压力,刺激政策加码。由于缺乏拉动经济的引擎,IMF预计2019年全球经济增速将从今年的3.7%下滑至3.5%。

2、国内经济呈现趋稳迹象

2018年以来,经济下行压力持续显现,制造业PMI从2018年9月份以来连续4个月下降。为应对经济下行压力,中央适时提出“六稳”要求,强化逆周期调节,宏观政策、结构性政策、社会政策协同发力。中国物流与采购联合会、国家统计局服务业调查中心发布的2019年1月份中国制造业采购经理指数(PMI)为49.5%,较上月回升0.1个百分点。本月指数止跌反弹,显示之前出台的一系列政策措施取得一定成效,经济运行呈现趋稳迹象。

另外,2019年全国减税规模将达到1.64万亿,其中企业减税规模预计为1万亿元左右,而个人减税规模则有望达到5000亿-6000亿元;金融定向降准,小型和微型企业贷款考核标准由“单户授信小于500万元”,调整为“单户授信小于1000万元”;1月份央行大幅降准1个百分点,释放资金约1.5万亿元;地方政府新增债务限额合计1.39万亿元;全国基建项目密集批复,各地重大项目投资计划纷纷上马。总体来看,2019年新年伊始,宏观利好消息接踵而至,市场预期情绪有所好转。

3、新基建项目预期拉动市场需求

在稳增长的大背景下,5G、人工智能、工业互联网、物联网等新基建成为未来几年内聚焦重点,将为我国经济带来新增长点,预计未来三年拉动投资将超过4万亿元。其中三大电信运营商在5G领域的总投资规模将达1.3万亿元至1.4万亿元人民币,5G相关的终端设备、天线、射频、模块等产业链均与钢铁行业密切相关,预期将有效拉动钢铁行业发展。同时国内继续大力补短板并淘汰落后产能,家电、汽车等热点产品也有不同程度的政策利好,这些也都会提升国内大宗商品市场需求。

[NextPage]

|