|

公告显示,奇瑞控股和奇瑞股份拟同时通过增资扩股方式引入同一投资方,由同一投资方以现金出资认购奇瑞控股19.2亿元新增注册资本、认购奇瑞股份10.13亿股新增股份。

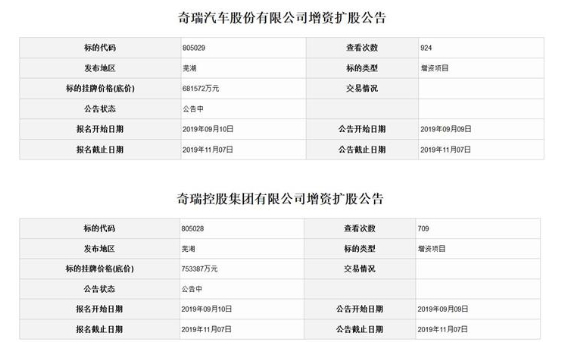

根据长江产权交易所信息显示,奇瑞控股集团有限公司(以下简称“奇瑞控股”)和奇瑞汽车股份有限公司(以下简称“奇瑞股份”)增资扩股项目于今日正式挂牌,报名截止日期2019年11月07日。

公告显示,奇瑞控股和奇瑞股份拟同时通过增资扩股方式引入同一投资方,由同一投资方以现金出资认购奇瑞控股19.2亿元新增注册资本、认购奇瑞股份10.13亿股新增股份。其中,奇瑞控股拟增资底价为75.34亿元,对应持股比例为30.99%,而奇瑞股份拟增资底价为68.15亿元,对应持股比例为18.5185%。

此前,有媒体报道,腾兴长三角(海宁)股权投资合伙企业(有限合伙)(下称“腾兴长三角”)已经和奇瑞控股及奇瑞股份达成协议,并且支付了47亿元的定金。

腾兴长三角成立于2019年7月22日,注册资金未知,共有10个股东,其中包含9家公司和1名自然人股东。腾兴长三角10名股东中,其中海宁市资产经营公司认缴出资39亿元,持股38.92%,是腾兴长三角第一大股东;第二大股东为乐清南商投资有限公司,其大股东与大众新能源科技一致,均为持股比例达90%的郑乐瓯。

关于此次奇瑞融资,从去年的竞标流拍,到如今的“尘埃落定”,可以看出奇瑞非常的缺钱。数据显示,2016年到2018年,奇瑞控股的营收为133.8亿元、153.8亿元、180.8亿元,利润为2.2亿元、5.7亿元和12.1亿元;奇瑞股份方面,近三年营收为329亿元、294亿元、252亿元,净利润为3亿元、2.6亿元和-5.2亿元。截至2019年6月30日,奇瑞控股的净利润为-1.55亿元,奇瑞股份的净利润为-13.7亿元,资产负债率高达75%左右。

早在奇瑞第一次增资扩股时就表示,“奇瑞方面只希望是财务投资,不参与实际运作”。而此次交易如若完成,腾兴长三角将成为奇瑞控股的第一大股东,持股比例为30.99%,并透过奇瑞控股获得奇瑞股份共计28.555%的股份,将同时成为奇瑞控股和奇瑞股份的第一大股东。

奇瑞命运将会如何?是重回自主一哥的位置,还是沦为资本工具?

|